4 月 3 日,京东方发布了 2022 年年报,全年实现营收 1784.14 亿元,归属于上市公司股东的净利润 75.51 亿元,同比下滑 70.91%。一周前,TCL 也发布了 2022 年年报,全年营收达 1665.5 亿元,同比增长 1.8%,归属于上市公司股东净利润 2.6 亿元,同比下滑 97.40%,经营现金流净额 184.3 亿元。

但两家国产面板厂商去年的「成绩」,已经算是优等生了。过去一年,受消费电子终端市场持续萎靡的直接影响,全球显示行业面临持续下行,液晶电视面板更是经历了史上最长的 15 个月价格下行周期,直到去年 10 月才开始止跌。

对消费者来说,好处在于越来越多中端产品也能用上更好的屏幕,但在漫长的产业寒冬之下,绝大部分面板厂商都在承压经营。各家先前发布的财报也显示,大部分面板厂商去年都在亏损。

知名日本面板大厂 JOLED 甚至在今年 3 月 27 日宣布,因持续亏损以及过高的负债,正式向东京地方法院申请破产重整。同时据 CINNO Research 数据,2022 年全球面板出货面积同比下降 7%,出货量同比下降超过 8%,叠加面板价格大幅下降的影响,预估全球面板企业的生产产值同比下滑了 23%。

日本面板势力的进一步萎缩,以及全球面板市场的震荡,同时也为国产面板厂商颠覆原本的格局提供了新的机遇。不过在进入 2023 年之后,京东方和 TCL 华星,乃至整个国产面板行业,又在走向何方?

全尺寸和大尺寸,还有 Mini-LED

2022 年,京东方继续问鼎了全球第一大 LCD 面板厂商,同时智能手机柔性 OLED 面板出货量也保持在国内第一、全球第二,此外还在车载显示出货量及出货面积上均坐上了全球第一的宝座。TCL 华星则在大尺寸面板上继续领先,55 英寸和 75 英寸面板份额位居全球第一。

而据洛图科技发布的《全球液晶电视面板市场出货月度追踪》,从 2023 年 1 月起,全球十家液晶电视面板厂变八家。三星显示和中电都在去年陆续退出了液晶面板市场,剩下的八家面板厂商为:京东方、TCL 华星光电、HKC(惠科)、群创、彩虹光电、友达、夏普、LG 显示,中国公司包揽了前 6 家。

在经历 2022 年的寒冬之后,面板市场的竞争程度实际上越加激烈,这意味着各家厂商必须做出相应的调整,包括对产线和产品的结构性调整。

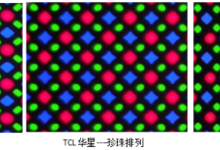

图/TCL

TCL 在年报中就表示,今年将在保持 LCD 大尺寸领域规模领先优势的同时,持续发力中小尺寸领域,加快业务从大尺寸显示向全尺寸显示的转型升级。实际上,去年 TCL 华星就在广州和武汉分别扩大了中小尺寸面板的产能,并且更偏向中高端产品:

- 广州 8.6 代液晶面板线投产,以 IT 和车载等高附加值中尺寸面板为主要产品;

- 武汉 LTPS 6 代液晶面板扩产线投产,以高端中小尺寸面板为主要产品。

当 TCL 在加快从大尺寸到全尺寸的转型升级,京东方作为全尺寸面板的龙头,2023 年反而在继续加强液晶电视面板的大尺寸化,计划将增加 55、65、75 英寸液晶面板的出货量。

这种变化并不意外,在这一轮 LCD 面板的漫长寒冬之中,大尺寸面板等高附加值产品「抗风性」更强,也更快止跌回升。群智咨询液晶面板价格风向标显示,今年 4 月显示器和笔记本的液晶屏价格预估环比持平,液晶电视面板价格则将继续全线上升。

TCL 年报也指出,大尺寸业务具备显著的相对竞争力,伴随大尺寸面板需求的增长及价格的快速反弹,公司盈利能力有望率先修复。

除此之外,不管是 TCL 还是京东方,也都在继续发展 Mini-LED。今年 2 月,京东方投资 290 亿元的 6 代 LTPO 技术新型显示器件产线项目已经开工,主要负责生产 VR 显示面板、Mini-LED 直显背板等高端显示产品,预计 2025 年量产,设计产能为 50 千片/月。

不过,京东方和 TCL 华星光电同时也看到了,OLED 给显示产业带来的持续性变化,除了严控 LCD 方面的投资,都将 OLED 技术视为未来几年的关键所在,持续寻求 OLED 面板全球份额的扩大。

继续扩大 OLED 份额,寻求弯道超车

按照京东方董事长陈炎顺在本周的业绩说明会上的说法,去年京东方 OLED 面板出货量接近 8000 万片,今年的目标是达成 1.2 亿片。

荣耀 Magic5 采用了京东方 OLED 屏幕,图/荣耀

最近两年,消费电子产品终端市场最明显的一个变化在于,不同品类不同价位的产品中都在持续普及 OLED 屏幕,包括显示器、智能手机、智能手表、笔记本电脑等,甚至还有汽车。国际 OLED 协会表示,到 2023 年 OLED 面板出货量预计将达到 10.7 亿块,占智能手机的 84%。

最直观的两个例子,一个是主打性价比的中端手机越来越多采用柔性 OLED 屏幕;另一个是包括屏幕供应链咨询公司 DSCC 在内的多个消息源都指出,苹果 iPad、MacBook 产品线也将从 2024 年起逐步转向 OLED,iPhone、Apple Watch 等产品线更早已是 OLED 面板的主要买家之一。

去年,TCL 华星武汉的 6 代柔性 OLED 面板线二期、三期持续推进,OLED 折叠屏、屏下摄像 OLED 屏等均已量产交付。而京东方从 2021 年年底就开始为 iPhone 12 系列供应柔性 OLED 屏幕,2022 年还陆续为荣耀 Magic V、OPPO Find X5、vivo X90 系列、华硕 Zenbook 17 Fold 等旗舰手机和笔记本电脑提供了柔性 OLED 屏幕,全年柔性 OLED 面板出货量逆势增长。

图/Omdia

3 月 30 日,市场研究机构 Omdia 发布报告显示,2022 年中小型尺寸(9.0 英寸及以下)AMOLED 的整体出货量为 7.62 亿,其中三星独占了 65%市场份额,京东方占比达 12%,超过 LG 显示位居第二,分析师预计京东方在未来几年将逐渐缩小与三星在中小型 AMOLED 屏的出货量差距。

但在大尺寸 OLED 上,LG 显示的 W-OLED 几乎统治了整个市场,印刷 OLED 技术则被视为打破这种统治的关键。不仅如此,印刷 OLED 技术也能帮助国产 OLED 绕开关键设备 OLED 蒸镀机——三星「交好」的日本佳能 Tokki 垄断了全球 95%的高端真空蒸镀机,OLED 第 8.5 代蒸镀机单台价格甚至超过了 30 亿元人民币,比 ASML 的顶级 EUV 光刻机还贵。

OLED 蒸镀机的关键问题在于:高昂的成本,以及三星在关键设备上对国产 OLED 发展的制约,或者说「卡脖子」。前文提到的 JOELD 公司,就倾力押注了低成本的印刷 OLED 技术,TCL 华星光电此前还与 JOLED 进行了合作,将其作为未来大尺寸 OLED 量产技术的主要开发方向。

据第一财经报道,TCL 表示,之前与 JOLED 的合作已经验证了印刷 OLED 产业化的可行性,至于 JOLED 破产的影响有限。在前几天刚结束的 2023 国际显示技术大会上,TCL 还重点展示了全球首款 65 英寸 8K 印刷 OLED 显示器。

相比之下,京东方反而更倾向于多方押注,没有对哪一种技术方向有明显倾向,在印刷 OLED、蒸镀 W-OLED 等技术方向上均有相关技术布局。京东方的「举棋不定」某种程度上也能理解为,他们有足够的耐心和家底等待不同技术路线竞争的明朗化。

但显然,其他国产面板厂大都不存在这种选项,要么专心撑过 2023 年尚不明确的恢复期,要么就要在京东方都不看好 LCD 投资的背景下,集中力量找到 OLED 下一阶段发展的关键方向,然后走下去。

来源:雷科技

原文标题 : 京东方、TCL接连发布年报,国产面板2023将走向何方?