《投资者网》张斯文

10月20日,华映科技(集团)股份有限公司(以下简称“华映科技”,000536.SZ)发布了《2023年三季度报告》,今年前三季度实现营业收入8.09亿元,同比下降60.21%;归属于上市公司股东的净利润亏损10.96亿元,同比下降42.84%。

华映科技表示,业绩下滑主要由于面板行业处于低谷售价同比下降所致。

从第三季度的单季数据来看,这家公司的净利润亏损金额竟然高于营业收入。

财报显示,华映科技第三季度单季营业收入2.98亿元,同比下滑51.44%;同期归属于上市公司股东的净利润亏损3.69亿元,同比增长7.99%。

净利润连续8个季度亏损

事实上,华映科技已经连续8个季度亏损了。

Wind数据显示,2021年第四季度至2023第三季度,这家公司期间单季度归属母公司净利润分别亏损2.12亿元、1.41亿元、2.24亿元、4.02亿元、4.56亿元、3.56亿元、3.71亿元、3.69亿元。2021年第四季度至2023年第二季度单季度分别同比下滑950.47%、608.11%、120.06%、745.26%、115.03%、151.69%、65.21%;2023年第三季度同比增长7.99%。

华映科技主要从事显示面板和显示模组的研发、生产和销售。其中,显示面板业务由子公司福建华佳彩有限公司(以下简称“华佳彩”)运营,主要生产中小尺寸显示面板,产品主要应用于笔记本电脑、平板电脑、智能手机、POS机、工业控制屏等领域;显示模组业务由母公司华映科技运营,主要为华佳彩面板提供模组加工服务。

从营收结构来看,这家公司的第一大收入来源是面板相关业务,今年上半年创收4.14亿元,占营收比例的81.01%;此外模组相关业务、其他业务分别贡献营收9148.15万、555.71万,分别占营收比例的17.90%、1.09%。

其中,华映科技主力业务面板相关业务也是“赔钱”大户,今年上半年毛利率为-76.78%。而未来这项业务依旧面临压力。

华映科技的模组业务主要在华映科技(母公司)及子公司华冠光电。这家公司所生产的大尺寸LCM产品主要应用于液晶电视、电脑显示器等产品;中小尺寸LCM产品主要应用于笔记本电脑、平板电脑、智能手机、POS机、工业控制屏等领域。

显示面板业务公司显示面板业务主要在子公司华佳彩。华佳彩拥有一条金属氧化物薄膜晶体管液晶显示器件(IGZOTFT-LCD)生产线,于2017年7月投产,产能3万片LCD大板/月,主要生产中小尺寸显示面板,产品主要应用于笔记本电脑、平板电脑、智能手机、POS机、工业控制屏等领域。

调研机构奥维睿沃认为,大尺寸面板涨价绝对值基本保持稳定,市场所担心的面板涨价见顶仍未完全到来,预计未来一段时间依然将保持增长态势。

华西证券认为大尺寸面板涨价所带来的积极效应,将有望促进中尺寸面板价格开启触底反弹。

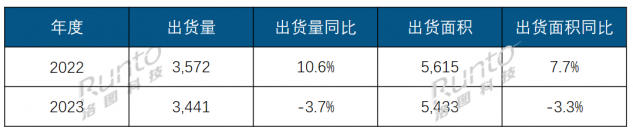

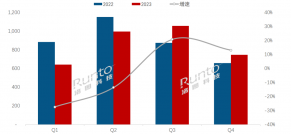

根据奥维睿沃信息,6月份全球电视面板出货量今年首次实现同环比双增。据集邦咨询预估,今年第二季全球电视出货量将季增7.5%,年增2%,第三季旺季备货高峰,预估电视出货量将季增13.5%。同时集邦咨询数据显示海信第二季度刷新单季出货纪录,达725万台,年增33.3%。洛图科技表示代工领域,茂佳今年以来连续第5个月排名第一,且连续环比增长。

大中型面板价格回暖不能扭转华映科技的业绩亏损,而以智能手机为主的小型面板明年依旧面临压力。

集邦咨询认为,预估2024年智能手机面板出货量年减9%。根据这家公司预估,2023年智能手机面板出货量预估约18.5亿片,年增8.7%,主要受维修市场、二手手机热潮带动,2024年预期智能手机市场将恢复至正常供需循环,相对维修及二手手机需求可能变少,预估智能手机面板出货量约18.2亿片,年减9%。

资产费用率涨至60%以上

不仅业绩下滑,华映科技的资产负债率也在不断提高。

根据三季报,华映科技的资产负债率已经上升至62.48%,2020年至2022年各年末的负债率分别为54.10%、53.39%和56.17%;

从流动性来看,到今年9月30日,华映科技流动资产合计17.52亿元,而同期流动负债合计金额高达34.56亿元。流动资产已经不能覆盖流动负债。

从负债结构来看,截至今年第三季度华映科技的短期借款为17.98亿元,长期借款有9.49亿元。仅短期借款和长期借款两项合计就有27.47亿元,占负债总额49.30亿元的55.72%。

这些欠款产生了超1亿元的利息费用。2023年前三季度,华映科技的财务费用之中就有1.52亿元是利息费用。

此外,近年来这家公司资产正在缩水。2018年到2023年第三季度,华映科技的总资产分别为190.90亿元、146.24亿元、121.35亿元、114.98亿元、92.61亿元、78.91亿元。期间分别同比减少9.18%、23.40%、17.02%、5.25%、19.46%、21.66%。

这家公司的资产正在逐年减值,前三季度的资产减值损失1.53亿元、信用减值损失0.46亿元。

同时,华映科技也正在处置资产,公告显示,华映科技资产处置收益较上年同期增加272.49%,主要由于处置固定资产确认损失较上年同期增加所致。

不过,面板行业新一轮大周期来临或许是提振华映科技业绩的机会。

华西证券认为,市场认可面板行业改善的时间节点,相对面板价格触底反弹的时间节点,会存在一定的滞后。因此当面板价格出现显著的触底反弹迹象后,3-5个月后可能会迎来新的面板大周期开启。

这家券商表示,驱动前三次大周期的核心是面板价格触底反弹。根据奥维睿沃及Wind数据,我们对过去十一年的大尺寸面板(以32英寸为例)和相关股票(京东方A和TCL科技)价格进行统计。从数据上可以看出,在过去的三轮周期中,每个周期的前3-5个月往往正好是面板价格触底反弹的时间节点。

未来,华映科技的业绩能否有所改善,仍面临一定挑战。(思维财经出品)■

来源:投资者网

原文标题 : 华映科技盈利仍是难题 新一轮面板大周期能否把握机会?