和辉光电虽然认为柔性AMOLED未来增速要好于刚性AMOLED,但是又称柔性显示场景尚未大规模出现,所以目前还是以刚性AMOLED为主。

中韩面板“战争”30年,在LCD领域,中国大获全胜,并凭借规模化效应迫使日本、韩国和中国台湾企业缩减业务。另一边的OLED“战况”同样呈白热化,近年来随着国家政策密集出台、扶持补贴逐年加大的推动下,我国OLED市场份额从2016年的1.1%,飙升至2022年的17.9%。然而在这无限风光的皮囊下,却是由真金白银的亏损堆砌而成。

众所周知,在日韩的包围下,国产面板厂一路走来颇为艰辛,尤其是在AMOLED领域。和辉光电作为国内人气极高的AMOLED半导体显示面板制造商,自成立以来一直备受投资者与从业人员关注,如今11岁的和辉光电正面临巨额亏损、人才流失、经营模式等问题。

2012年10月,和辉光电成立。2021年5月28日和辉光电在上海证券交易所科创板上市,发行价格2.65元/股。其开盘交易竞价为5.14元/股,市值一度“狂飙”超670亿!

在上市当天短暂触碰到5.14元/股的年内高位后,旋即下杀并一路震荡下行至今日的2.61元/股,这位国内OLED面板龙头公司破发后,市值也较巅峰时期“腰斩”至362.5亿元。

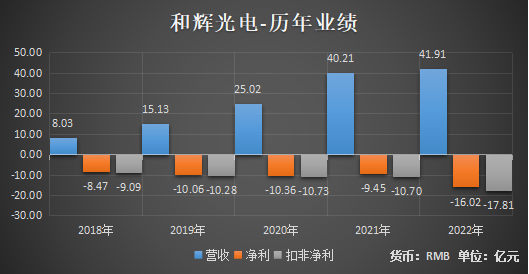

二级市场跌跌不休的背后,是和辉光电长期难以盈利的现状。维科网·显示翻阅了和辉光电的招股说明书以及历年年报数据作出统计。

从图表信息可以看出,2018年至2022年期间,和辉光电营收分别为8.03亿、15.13亿、25.02亿、40.21亿、41.91亿,其营收规模逐年增大,五年累计营收约130.3亿元。

归母净利润方面,和辉光电五年的数据分别是-8.47亿、-10.06亿、-10.36亿、-9.45亿、-16.02亿,前四年在营收巨额攀升的前提下亏幅收窄,但在2022年进一步扩大亏损幅度,累计五年共亏损约54.36亿元。同一时期扣非后归母净利润则扩大至58.61亿元。

在产能布局方面,公开信息显示和辉光电共有两条AMOLED产线,位于上海市金山工业区,分别是G4.5代产线与G6代产线。

其中,EDO G4.5代线建设于2012年,总投资为60亿人民币,设计产能为15K/M。在2017年经过一系列扩产后,新增了6.5K/M产能,除此之外还新增了一条G4.5 FMM生产线,并将6.5K/M的刚性生产转为柔性,目前总产能大概可以达到21.5K/M。

后续在2019年,和辉光电G4.5产线进行模组产线扩充。虽然建设地点还是选择了G4.5产房内,不过新增的8条模组线实为G6产线所用。

另一边的EDO G6产线于2016年宣布成立,总投资272亿元,设计产能为30K/M,其中柔性AMOLED约占3.75K/M。

因此我们可以发现一个很有趣的特点,和辉光电虽然认为柔性AMOLED未来增速要好于刚性AMOLED,但是又称柔性显示场景尚未大规模出现,所以目前还是以刚性AMOLED为主。

因此,在智能穿戴、智能手机和平板/笔记本电脑三类业务中,虽然智能手机类收入占比最高,但这也是和辉光电的短板。在第6代生产线量产之前,和辉光电只有产能21K/月的第4.5代生产线,主要经济切割产品是智能穿戴类面板(1-4吋为主)。虽然第6代生产线量产成功,但产能依旧较小,还是无法满足品牌手机厂商的大规模订单。

相较其它同行的AMOLED布局来比较,三星电子5条生产线,量产产能436K/月;LGD 3条生产线,量产产能84K/月;京东方3条生产线,量产产能100K/月,多少显得有些不够看。

如果未来柔性市场出现爆发性增长,和辉光电现有的两条生产线的柔性产能却都只有10K/月左右,产能有限,而且能否顺利转产柔性面板并保持良率和产能利用率也是考验。

正因此,扩产成为了和辉光电的重中之重,而对于资金密集型产业,这需要大量的资金,彼时上市募集的80亿或许还远远不够。