《投资者网》 陈思瀛

近日,被业界称为“ODM巨头”之一的上海龙旗科技股份有限公司(以下简称“龙旗科技”)冲刺主板IPO。这并不是龙旗科技第一次尝试叩开上市之门,早在2017年,其就申报了创业板IPO,但于2018年第4次发审委会议上被否决。

当时,与小米集团(01810.HK)的关联交易逐年增加以及来自主要客户联想集团(0992.HK)收入占比过高和业务依赖问题即受到发审委的关注。如今经过几年的发展后,揭开最新招股书发现,龙旗科技仍未解决“旧患”,却又添上“新疾”。

客户占比乃“旧患”

龙旗科技是一家从事智能产品研发设计、生产制造、综合服务的科技企业,属于智能产品ODM(或被市场称为品牌代工、贴牌)行业。

根据龙旗科技2023年招股书,在2019年、2020年、2021年和2022年上半年其分别实现营收99.74亿元、164.21亿元、245.96亿元和152.83亿元。同期净利润为0.98亿元、2.99亿元、5.48亿元和2.48亿元,龙旗科技在营收和净利润上均保持稳定增长。同时,招股书数据显示,华勤技术股份有限公司(以下简称“华勤技术”)、龙旗科技及闻泰科技(600745.SH)为全球智能手机ODM/IDH 市场的龙头厂商,三者覆盖全球70%主要智能手机ODM/IDH业务。2021年龙旗科技在上述业务市占率为21%,位居全球第二。作为业内成熟企业,并具有较大的生产规模及稳定的盈利能力,龙旗科技看起来符合转战主板的上市条件。

不过,随着智能制造以及手机行业的发展,具有优势的领导品牌商逐步扩大其市场份额,导致市场集中度越来越高。所以下游客户集中度相对较高的问题在整个ODM行业中确实普遍存在。

闻泰科技作为国内排名前三且最先上市的ODM企业,在其2021年年报中披露其前五大客户销售额占比为61.63%。而与龙旗科技从事相同业务且同时递交上市申请的华勤技术在招股书中披露,自2019年至2022年上半年,前五大客户销售额占当年营业收入的比例分别为 81.70%、72.21%、68.51%以及64.67%,基本保持逐年下降的趋势。

可见前五大客户销售额占比高是行业通病,但龙旗科技在此风险问题上需要更加注意。相同报告期内,龙旗科技的前五大客户销售额占营业收入的比重高达 88.20%、93.65%、89.40%和91.35%,不仅超过上述两家企业,并且还未见缓解之势,同时,2022年上半年龙旗科技第一大客户小米及其关联方的销售占比高达49.20%。

有意思的是,在华勤技术的招股书中出现提示:不存在向单一客户销售额超50%的情况,不存在过度依赖单一客户情况,而在龙旗科技的招股书中则未出现。

另外,在龙旗科技前五大客户中,存在“神秘”的A公司。自2019年至2022年上半年,其客户销售额占比从原先作为第二大客户的19.42%降至如今的7.84%。梳理招股书和公司官网新闻,可以发现,龙旗科技在2021年3月完成B轮融资时,其描述的核心客户涵盖了小米、OPPO、华为、联想等国内头部品牌。而后的新闻及招股书中却不再出现华为品牌的名字,同时增加了对荣耀作为其客户的表述。

资料显示,2020年11月17日,华为发布声明,因为产业技术要素不可持续获得、消费者业务受到巨大压力,为了让荣耀渠道和供应商能够得以延续,华为决定整体出售荣耀业务资产,收购方为深圳市智信新信息技术有限公司。综上信息,龙旗科技2023年最新的招股书中出现的不愿露名的A公司以及其在龙旗科技营收占比中不断下降的客户销售份额,是否与之有所关联,不得而知。

关联交易引“新疾”

值得注意的是,关于单一客户销售额占比过高以及关联方交易的问题,早在龙旗科技前一次创业板IPO中已经受到证监会的关注。根据证监会第十七届发审委2018年第4次会议审核结果公告,涉及龙旗科技2017年申请创业板上市的相关问题主要集中于小米集团的关联交易以及联想集团作为当时第一大客户,其销售收入占比过高以及是否存在客户依赖。

此次再闯主板IPO,龙旗科技确实解决了联想及其关联方作为客户收入占比过高的问题。但作为ODM企业,其解决方式不过是在占比分配上进行了一次“跷跷板”,小米及其关联方一跃成为了公司占比近五成的核心客户。

小米与龙旗科技的渊源产生在2015年。那年3月,小米集团旗下的天津金米投资合伙企业(以下简称“天津金米”),以及苏州工业园区顺为科技创业投资合伙企业(以下简称“苏州顺为”)各向龙旗科技增资4500万元,同时分别获得龙旗科技10%的股份。

2021年7月,苏州顺为以8500万元的价格向超越摩尔转让了其所持的372.67万股股份。2022年11月,天津金米、苏州顺为分别以1952.97万元、1750.79万元受让了万容红土所持的龙旗科技97.18万股、87.12万股股份,分别占总股本的0.24%、0.22%。

根据最新招股书,天津金米、苏州顺为仍分别持有龙旗科技9.13%、8.18%的股份。

作为关联方的小米集团,逐步将其手机业务移交给龙旗科技。

根据龙旗科技2017年提交的创业板招股书,2014年,小米及其关联方在龙旗科技营收占比仅0.95%,增资入股后,2015年其占龙旗科技的收入增长到3.13%,随后2016及2017年上半年,其销售额占比达到3.53%及12.20%,随后一路增高至如今的近五成。

但新的问题随之而来,伴随着关联方在企业中的话语权不断加重,龙旗科技的综合毛利率呈现不断下滑且处于行业底部的情况。根据最新招股书,2019年至2022上半年,龙旗科技的综合毛利率分别为7.41%、8.24%、7.55%和7.06%。同时根据招股书中对同行业可比公司毛利率情况的所示,2019年至2022年上半年,同业公司平均综合毛利率为12.38%、13.52%、11.73%和11.57%。龙旗科技的综合毛利率明显低于平均值,对此公司在招股书中解释称主要因规模效应优势尚未完全体现。

但小米作为关联方,在龙旗科技的客户销售份额不断增大,同时亦能获得更多价格上的优惠,这种情况或是龙旗科技综合毛利率整体低于行业水平的重要原因之一。2019年至2022年上半年,小米集团在龙旗科技生产收入中的毛利率为7.38%、8.24%、7.10%和6.18%,低于公司整体毛利率,显著低于行业平均毛利率,以2022年上半年来看,小米集团在龙旗科技的生产成本甚至只需行业平均的一半。

与此同时,公司应收账款增长迅速。2019年至2022年上半年,龙旗科技的应收账款账面价值分别为25.57亿元、66.67亿元、67.44亿元和70.75亿元,占流动资产比例分别为38.70%、59.64%、53.52%以及51.62%。与客户销售额占比相对应,小米及其关联方在龙旗科技应收账款中的占比同样冲至榜首,同报告期内,其在应收账款中的占比分别为16.78%、59.38%、61.47%以及62.04%。

而龙旗科技的应收账款周转率则在不断下降。根据招股书,公司的应收账款周转率分别为3.68、3.56、3.66以及2.21,而同行可比公司应收账款周转率为4.80、5.76、6.17和3.30,龙旗科技对此解释称主要系业务差异所致,闻泰科技境外销售占比较高,且业务范围更加多元化。华勤技术亦包含笔记本电脑、服务器等品类,在客户结构方面也与龙旗科技存在一定的差异。

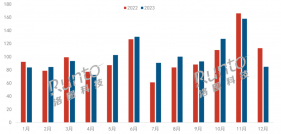

与同行业相比,龙旗科技更聚焦智能手机业务,而手机行业在2022年却略显疲态,根据Canalys数据显示,2022年全球智能手机出货量同比下跌11.7%,达9年来最低。不过悲喜兼集的是,根据3月24日晚间小米集团披露的其2022年全年业绩报来看,其全年全球智能手机出货量达到1.505亿台,在全球智能手机出货量排名中稳居第三,市占率达到12.8%。

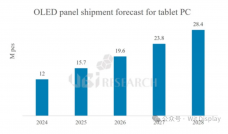

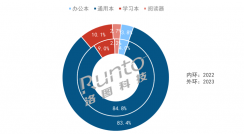

随着智能产品的不断进步,OLED屏、异形切割、3D成像组件、电池升级、射频设计创新、声学器件升级等方面创新都有可能成为智能手机、平板的未来趋势,也将成为ODM企业部署产线的重要方向,龙旗科技如何摆脱旧患,把握机遇,或成公司今后发展的关键。?(思维财经出品)■

来源:投资者网

原文标题 : “ODM巨头”龙旗科技再闯IPO,旧患未愈又添新疾