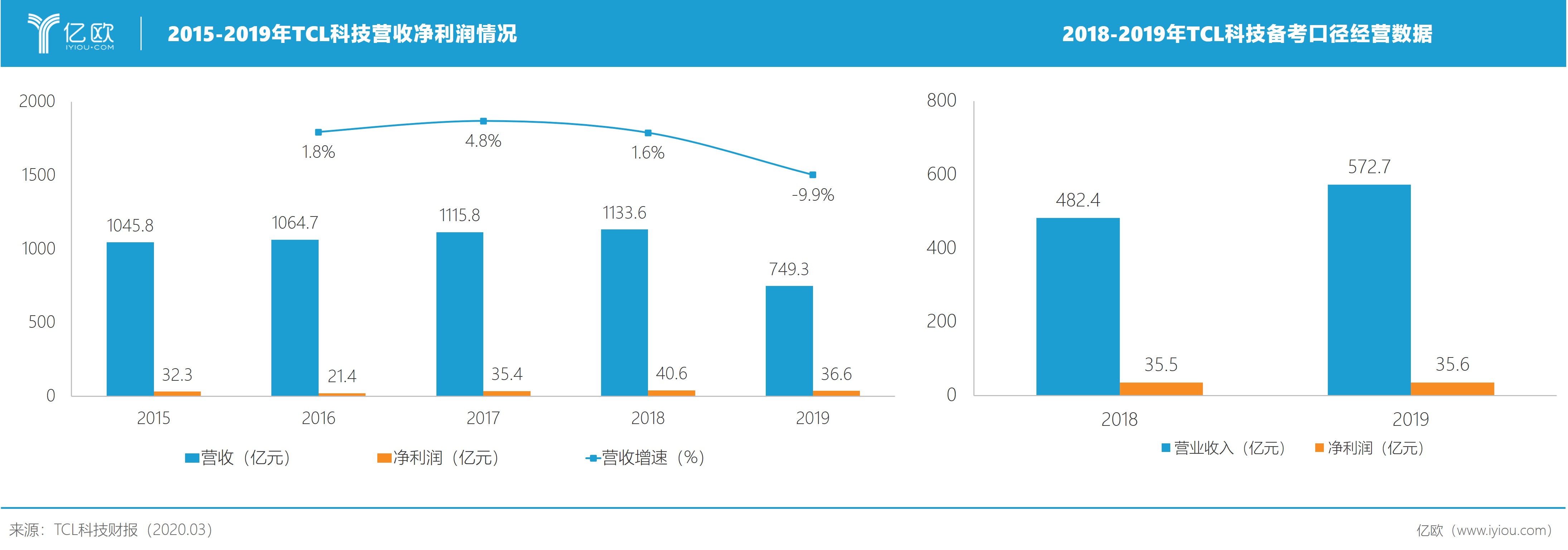

3月30日晚间,TCL科技公布了正式更名后的第一份年度报告。数据显示,TCL科技2019年实现营收749.3亿元,净利润36.5亿元。值得关注的是,TCL华星实现营收339.9亿元,同比增长22.9%,但净利润同比下降58.5%。这组数据与往年相比,差距明显,也让一众对TCL科技及全球面板市场并不熟悉的投资者,感到焦虑。

截至发稿,TCL科技的股价为4.37元,总市值为591.19亿元,其股价较开盘价4.13元上涨5.56%。如果从科技企业的角度来看它,价值或许被低估。

TCL科技董事长李东生在财报说明会上对亿欧等机构与媒体表示:“作为一家科技主导型的公司,我们一直以来的价值都被严重低估,希望未来市场能够对我们充满信心。”

自2018年12月起,李东生先后增持了公司1.75亿股,并表示坚定地看好TCL科技长期价值成长。在剥离终端业务全力聚焦半导体显示产业后,TCL科技未来发展是否值得期待?投资者又该用怎样的视角来看待“老企业有新翅膀”的转型?不妨先从公司基本面和产业的两个角度给出答案。

“A股板块中的价值洼地”,TCL科技何以被低估?

一直以来,令李东生“耿耿于怀”莫过于TCL科技的股价。在2019年业绩说明会上,他用“A股中的价值洼地”来形容如今二级市场对公司价值的低估。

但自TCL科技2018年底重组以来,2019年累计涨幅90%,大幅跑赢主要指数及同行友商,一定程度上表明市场对重组的认可。进入2020年,TCL科技加速上涨,最高涨至7.37元,但是随着受疫情影响,股价回到年初起点,市值仅为590亿元。很显然,这对于一家净资产超600亿元的科技企业而言,这个市值“名副其实”。

二级市场的投资者们,是拿出真金白银投票的,股票价格与真正价值之间是否存在倒挂,需要看TCL科技长期发展的。但着眼当下,2019年TCL科技财报反应出来的情况,并没有想象中的那么糟糕。

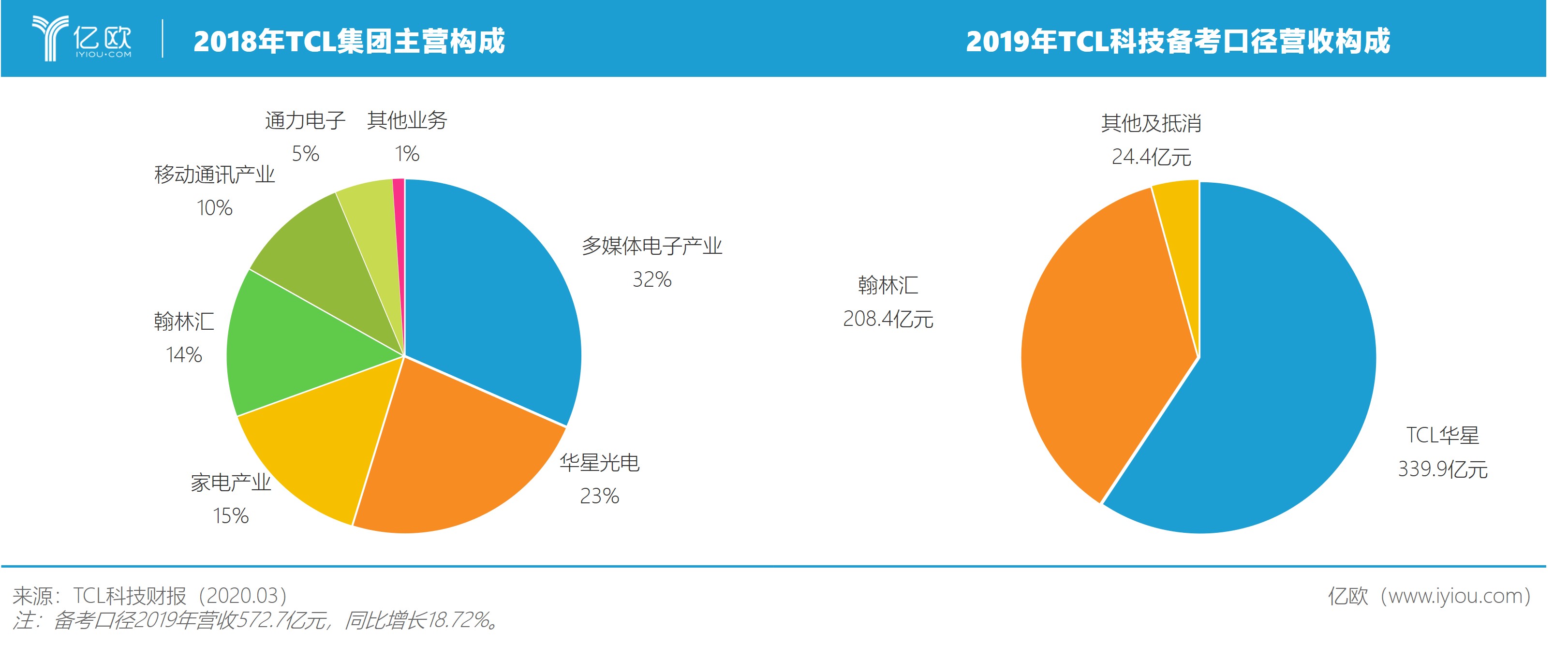

2019年4月中旬,TCL科技全面完成重组方案,将旗下消费电子、家电等智能终端业务以及相关配套业务剥离。

参照重组后的备考口径,2019年TCL科技实现营收572.7亿元,净利润35.6亿元,而两期数据按备考口径计算,营业收入同比增长18.72%,净利润同比增长0.53%,在全球面板价格触底的客观环境中,表现不俗。

重组之后,TCL科技的主营业务发生了重大变化,从过去的多元化经营,转变为以半导体显示及材料业务为核心、产业金融及创业投资为重要支撑的双主线发展的经营策略。

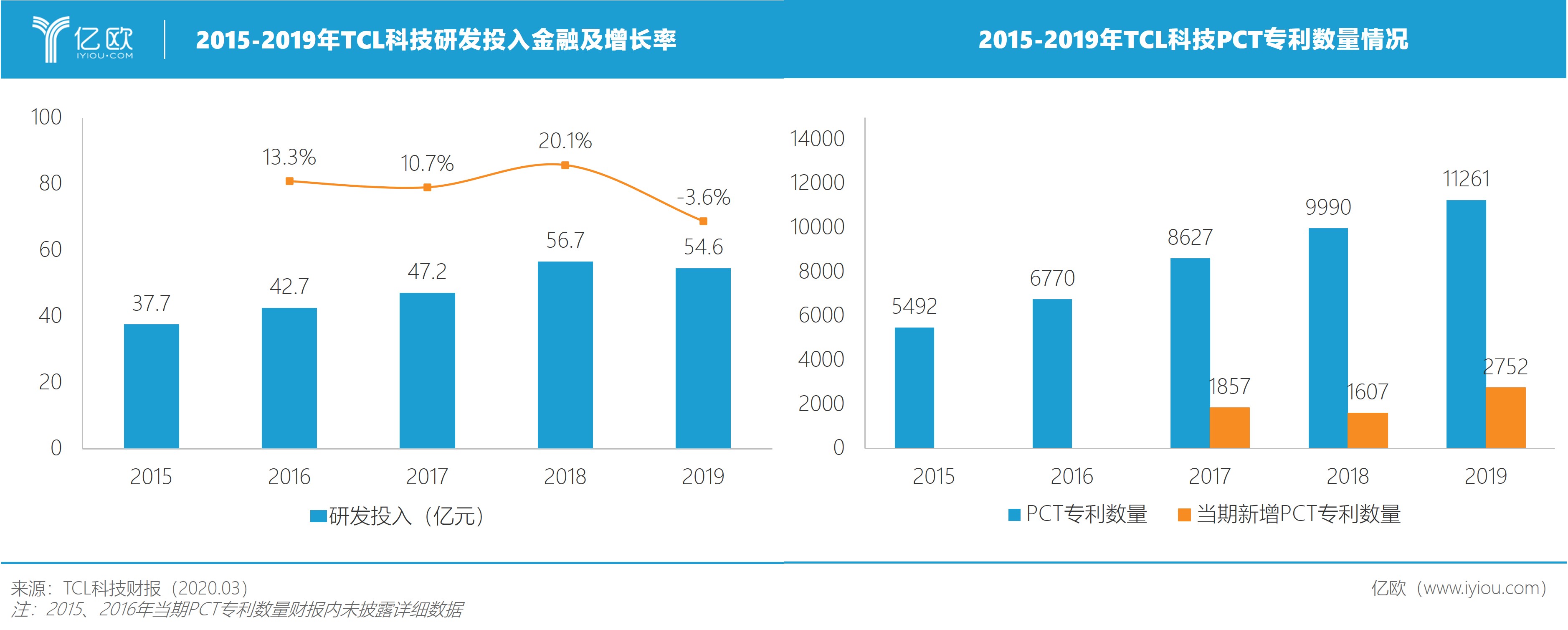

作为一家科技公司,产品技术的迭代更新使用是推动行业整体发展,并构建自身壁垒的重要因素。近年来,TCL科技不断加大研发力度,不仅在经费上年年攀升,每年提交的PCT国际专利申请数量也在不断增长。

根据备考口径,TCL科技在2019年的研发投入达到49.8亿元,报告期内PCT专利的申请数量达到2752件,在新型显示技术和材料领域保持领先优势。

在2019年财报说明会上,TCL华星高级副总裁、大尺寸事业群赵军进一步解释了公司能够取得逆势增长的原因:

首先,优化产品结构,坚持多元经营。

2018年,TCL华星TV面板业务在整体业务结构中的占比是78%,出货量为1748万平米,2019年大尺寸面板的出货量达到2082万平米,同比增长19%,但在整体业务结构中的占比降到了54%。

以LTPS为代表的小尺寸业务同样得到很大的增长,从2018年的44万平米增长至2019年的136万平米,增幅达到212%,同时手机业务全面突破三星、华为、小米等品牌客户,打入高端市场。

尤为值得一提的是,2019年TCL科技在商显CID业务实现突破,开拓了视源、鸿合等品牌客户,在86吋交互白板市场份额提升至第二,并在32吋电竞产品市场中占据第三份额。

数据显示,TCL华星业务架构已从2017年TV和LTPS占比的87%、13%,通过业务结构优化,趋向更为合理,截至2019年,TCL华星的TV、LTPS、CID分别占比54%、44%和2%。

未来,随着OLED产线爬坡上量,商显CID业务的持续增长,TCL华星产品结构优化的效果将更加凸显,使得整个TCL华星的业务结构就更加的多元化、更加健康,抗风险能力也会得到很大的提升。

其次,进一步提质增效,优化运营效率。

据悉,TCL华星采用双子星结构的建厂优势,将大尺寸与小尺寸产线,分别规划到同一个园区进行运行,使得动力设备、基建设备、厂房空间能够共享,使得生产能够相互支持,并且减少备件和库存成本;与此同时,持续保持满产满销,使得TCL华星产线的效率优势进一步提升。

国产面板产能大释放,价格拐点何时出现?

自2017年以来,全球面板行业进入下行周期,全球主要面板厂都面临着巨大的利润压力,而本轮下行周期也加速了行业的重组整合。日韩厂商在LCD TV市场的战略性退出,让市场进一步向头部企业集中,国产面板看似迎来了新的发展机遇。

而问题的关键在于,现阶段面板价格已经跌至成本价,纵使日韩企业退出液晶TV面板转战高端市场,国产面板就一定有机会吗?

答案是肯定的。随着大陆厂商产能的不断释放,以及终端需求的放缓,液晶面板价格的大幅下跌,全球主要面板厂商面临着巨大考验。

不妨看看主流面板厂商2019年的财务数据:群创光电2019年净亏损28.2亿元,友达净亏损达45.4亿元,LGD Display全年亏损约80亿元,三星电子发布的业绩预告中提示2019年净利润将下滑53%(所有货币单位都已换算成人民币,或存在一定汇率差额)。

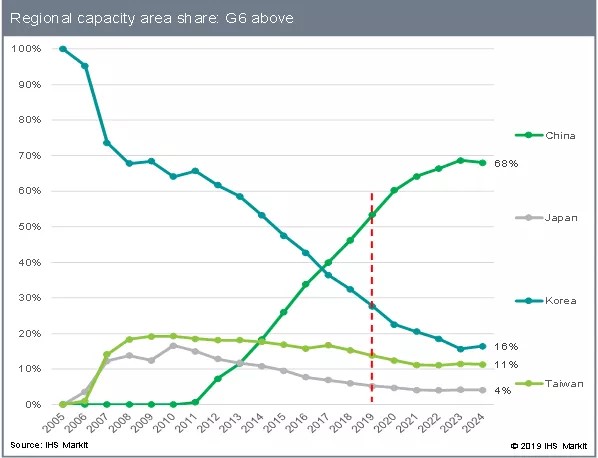

大幅亏损或利润下降的背后,是国内面板产能的不断释放。根据IHS Markit 最新《产能投资追踪报告》显示,随着面板产能投资在中国大陆的持续热潮,自2017年中国大陆(包含海外面板厂在大陆投资产能)第一次成为全球高世代线产能最大的地区以来,到今年已经达到全球产能的53%,预计在2024年将占据全球高世代线产能的68%。

不难看出,在未来的时间里,LCD TV面板供应将会成为中国厂商的江湖,但一直以来终端需求的疲软和利润空间的压缩,让众多投资者对行业未来走势充满忧虑,但行业未来发展前景是否真的难达预期?李东生并不这么认为。

在财报交流会上,李东生表示:“全球显示产业需求格局尚未发生根本性的变化,而且产业长期发展的前景向好,市场空间还很大。”

抛开本身所处立场,更多行业数据也能给出相应佐证。

首先,面板需求向大尺寸发展成为产业新动能。

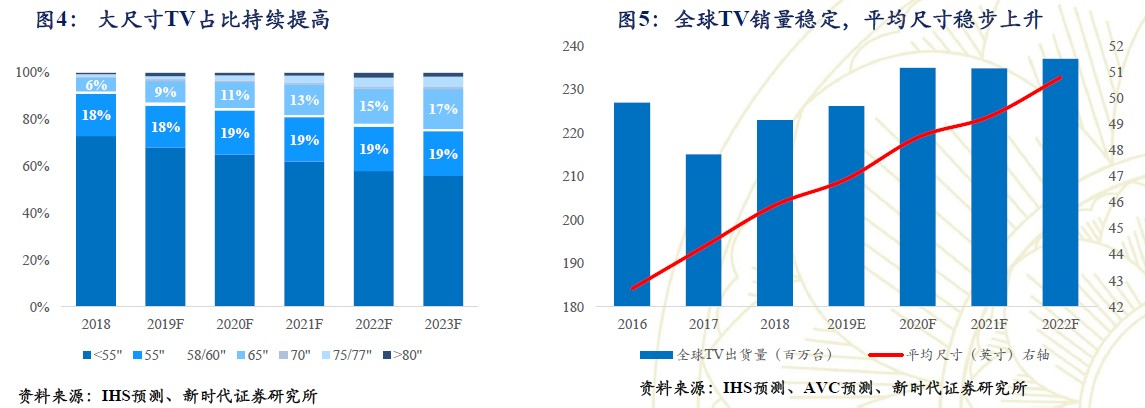

新时代证券指出,虽然近几年全球TV的销售数量并没有大幅增长的趋势,维持在2.2-2.3亿台,但平均尺寸在以每年1英寸左右的规格持续提升,且未来趋势仍将持续,大尺寸化将是TV面板需求增长的主动力。

从上图IHS预测的数据中,不难发现中型尺寸面板的出货量在整体占比中逐渐降低,取而代之的是55/65英寸面板出货比例持续提升。

其次,韩国厂商陆续退出LCD产线,给国内厂商带来机会。

目前,LGD和三星正在推动产品线从LCD向OLED转变。近日三星公司旗下SDI更是宣布今年内将彻底关闭位于中国、韩国的LCD面板厂,LGD也在今年更早的时候宣布今年底将会停止在韩国生产LCD电视面板。LGD和三星作为全球前五的面板厂商,在LCD TV市场占全球份额合计接近30%,如果按计划退出,对LCD TV市场供给的影响是巨大的。行业的供需将迎来长周期的改善,行业集中度大幅提升。

大尺寸面板的持续需求以及韩系厂商的产能出清,使得LCD面板的价格进一步回暖。IHS统计数据已经显示,2020年3月,大尺寸TV面板价格环比2020年2月普遍上涨,也表明行业机会已经到来。

极致效率赋能成本优势,TCL科技未来能否持续维持行业领先?

作为一个高投入、重资产的行业,面板生产不仅需要舍得投入更新技术、迭代产品,也需要不断提升运营效率,节省成本。面对行业周期低谷且产业格局的转变,大部分面板厂商业绩大幅下滑甚至亏损,而TCL华星受到的影响是业内最小的,其效率和效益领先优势再次体现。

自2016年开始,TCL华星在EBITDA率上一直维持在行业首位,公开资料也显示,TCL华星是唯一一家自投产以来每年都盈利的企业,其净利润率和EBITDA%连续29个季度全球行业领先。

通过同区域建厂的策略,TCL华星可以最大限度的发挥聚合效应,在投资和运营成本上显著节流,而智能制造与数字化的技术手段,也让工厂降本增效的能力进一步凸显。

2017年,华星开始布局工厂AP(接入点)的建设,目前已有上万个数量采集点,并逐步建立产品虚拟量测、设备健康度监控等AI应用,以期发挥出海量数据更大的价值。在之后的时间里,TCL华星也与格创东智联手自研物联网技术,并将共同打造自主IP的工业互联网平台。

从种种分析中不难看出,TCL科技作为国内市场份额第二的面板企业,完全有能力继续扩大市场份额,实现全年营收较大幅度增长的目标,并保持行业领先的盈利能力。

技术优势、产业规模和极致效率,TCL科技的三重优势想必能让其在全球市场的竞争中,进一步增强竞争实力,提升市场份额,走出一条高质量的可持续发展道路。