根据9月初以来旭日大数据对市场的走访调研,经过精心的统计分析发现,8月份液晶板块数据排行榜发生一些比较微妙的变化。8月液晶排行榜数据继续延续上期增长行情,但整体上增长幅度明显缩小,显示液晶行业旺季逐步步入晚期;价格方面更是惊奇的迎来今年以来的首度降价,传导性的不对称回调也显示终端需求不旺,这也预示着液晶模组厂压力将愈发增大!

排行榜数据基本面概述

根据旭日大数据调研数据显示,在7月份液晶排行榜数据解读系列报告《7月数据排行榜解读系列之液晶行业市场压力逐步凸显》中,我们曾指出液晶行业出货增长放缓严重、疲态渐露。8月份这种情况有延续放大的趋势,并且已经逐步传导至价格。在统计的出货量排名前十的企业中,排在第一第二的仍然是龙头京东方跟天马,其次是合力泰、中光电两大企业。出货量的增长上,基本与上月持平;整个排行榜中,增长最快的是主做功能客户的重庆美景。

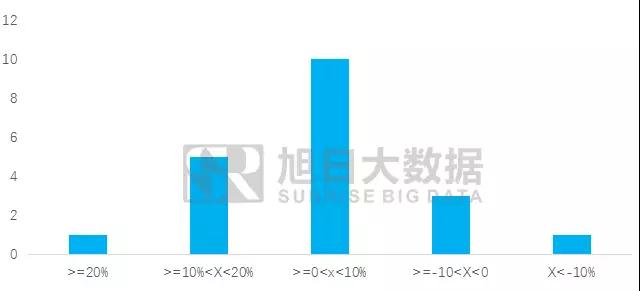

从增长幅度来看,8月份液晶模组出货量延续7月小幅增长行情。数据结构上从两级分化,走向中间集中。增长幅度在0-10%左右的企业数量占50%,比上一期7月2家多了8家企业。涨幅超过20%的由7月份的3家下降到1家;涨幅在10%-20%之间的5家,与7月数据持平。增长幅度为负的4家,缩量超过10%的有1家,上一期7月是4家。相对于上月液晶模组增长缓慢的局面,8月无疑是高幅增长全面退潮。

图表2、8月液晶模组排行榜数企业出货增长统计图(单位:家)

数据来源:旭日大数据

传导性非对称降价,上升行情迎来转折点

根据产业价格传导的原理,上游价格的上涨往往导致中游价格上涨进而驱动终端产品价格上涨。但是在手机行业终端品牌属于寡头垄断市场,中游相对上下游属于劳动密集且竞争充分的行业,因此中游的模组对上下游的议价能力相对较弱,也就是上游面板价格的涨价后,中游的模组厂很难将价格上涨的成本转嫁给下游的终端,从而加大中游模组的生存压力。

据调研情况了解到,8月液晶的降价呈现的是非对称性降价,也就是面板平均降价了5%左右,而模组平均降价在7%左右。也就是模组厂不能通过面板的降价抵消5%的成本,自己要承担降价2%的成本,这无疑加收窄了模组企业的利润空间,让本就薄利的模组厂更加的困难。目前来看面板是不是转折性的降价,还是暂时性的回调趋势还不明朗,若是暂时性的回调模组厂商将面临更大的压力。但考虑到自今年年初以来,面板价格涨幅达到30%,随着国内产能的释放补充,相信长期来看应属于转折性降价。

从两极分化到降价,液晶旺季正步入晚期

从数据来看,从7月开始液晶行业出货量增长就开始趋缓,从两级分化严重的形态逐渐走向8月中间集中的情形。在一定意义上来说,这是数据进一步走向糟糕一面的体现,背后所隐藏的是产业景气度恶化的迹象。同时,液晶价格结束了自年初以来持续的上行趋势,首度出现价格的回调;无论其是暂时性的反弹回调,还是转折性的回调。其实种种迹象表明液晶行业已经逐步进入一年中旺季的晚期。